- ISBN:9787509219362

- 装帧:平装-胶订

- 册数:暂无

- 重量:暂无

- 开本:26cm

- 页数:447页

- 出版时间:2020-06-01

- 条形码:9787509219362 ; 978-7-5092-1936-2

本书特色

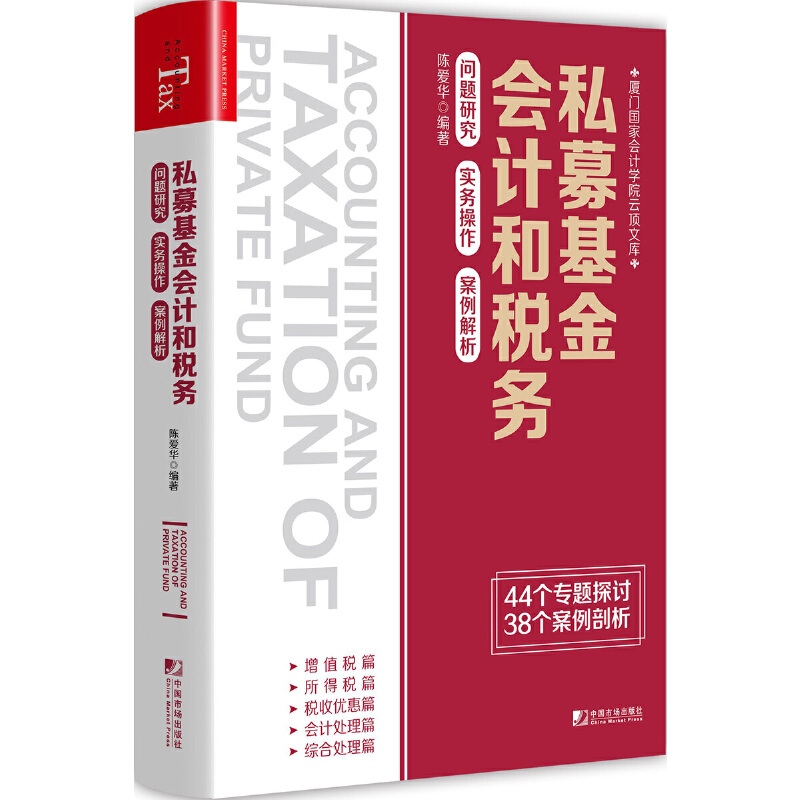

实务界备受关注的私募基金会计与税务处理等前沿主题探析 私募基金财税处理、税会差异、税收优惠等干货分享 ■ 5大部分:增值税篇、所得税篇、税收优惠篇、会计处理篇、综合篇 ■ 44个专题:详细探讨相关主体税务和会计处理 法人投资者|自然人投资者|基金管理人|基金层面等 ■ 38个案例:深度剖析税会疑难问题和风险事项 限售股减持|债权收益权转让|合伙份额转让|送转股|亏损弥补|分配收益|股票收益权互换|股权代持等

内容简介

本书针对私募股权投资基金涉及的会计处理和税务处理进行研究, 全书分增值税篇、所得税篇、税收优惠篇、会计处理篇、综合篇共5大部分, 通过44个专题重点对如下一些问题进行深度分析: 我国公司资本结构中合伙性质和契约性质的股东, 其背后的税务逻辑和涉税风险 ; 我国现行的关于合伙企业、资管产品的会计政策和税收政策是怎样规定的, 存在哪些不明确甚至滞后的地方, 未来如何完善等。

目录

作者简介

陈爱华 ■ 厦门大学会计学博士,中国注册会计师(非执业)、律师资格,厦门国家会计学院副教授、硕士生导师。现任财务会计与审计研究所所长,兼任多家上市公司独立董事或财税顾问。 ■ 对企业会计、税法及经济相关法律的衔接与融合实践有一定的认识。研究方向主要包括:企业会计准则与税会差异协调机制、资本交易的财税处理、金融创新工具的财税处理等。 ■ 联系方式:2008_aihua@163.com

-

经典名著大家名译·精装本理智与情感典藏版

¥25.3¥45.8 -

故事力法则

¥15.4¥48.0 -

李诞脱口秀工作手册

¥16.5¥42.0 -

广告, 艰难的说服--广告对美国社会影响的不确定性

¥8.3¥27.0 -

金字塔原理

¥44.1¥88.0 -

领导学全书柯维领导培训中心

¥19.4¥68.0 -

底层逻辑:看清这个世界的底牌

¥30.7¥69.0 -

两次全球大危机的比较研究

¥29.0¥65.0 -

影响力3

¥36.4¥68.0 -

情境销售

¥14.5¥45.0 -

贼巢-美国金融史上最大内幕交易网的猖狂和覆灭

¥79.7¥139.9 -

逆势突围

¥25.5¥68.0 -

行动学习从入门到精通

¥18.4¥58.0 -

苏世民:我的经验与教训

¥36.3¥98.0 -

她们-女性的镜像与觉知

¥13.9¥38.0 -

绝不雷同-小米雷军和他的移动互联时代

¥16.7¥58.0 -

战国时代-货币战争-4

¥13.4¥46.0 -

DEEPSEEK实战指南:从数据到财富

¥33.0¥68.0 -

设计的力量

¥15.7¥42.0 -

极简博弈论

¥18.4¥58.0