- ISBN:9787111710424

- 装帧:一般胶版纸

- 册数:暂无

- 重量:暂无

- 开本:16开

- 页数:466

- 出版时间:2022-11-01

- 条形码:9787111710424 ; 978-7-111-71042-4

本书特色

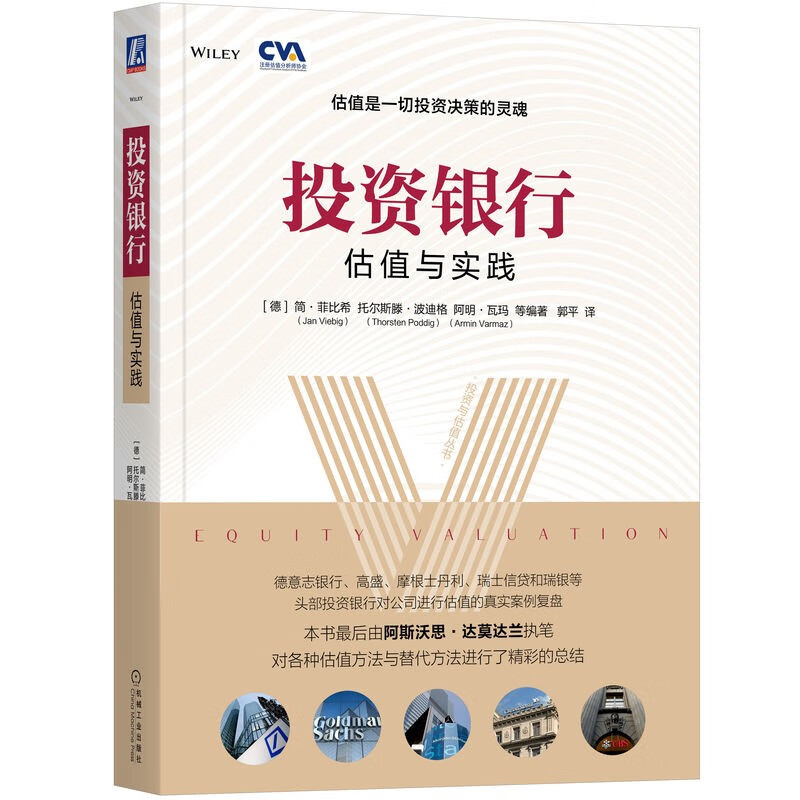

1估值是一切投资决策的灵魂 2德意志银行、高盛、摩根士丹利、瑞士信贷和瑞银等头部投资银行的专家对公司进行估值的真实案例 3本书zui后由阿斯沃思·达莫达兰执笔,对各种估值方法与替代方法进行了精彩的总结。

内容简介

本书为读者打开头部投资银行的神秘大门,并以通俗易懂的方式,向读者解释头部投资银行的投资组合经理与金融分析师分析公司的方法。德意志银行、高盛、摩根士丹利、瑞士信贷和瑞银等头部投资银行的专家对公司进行估值的真实方法在书中都有详细介绍。本书不同于其他大多数出版物,只侧重于单一的估值模型,而是对当下投资行业所用的不同估值框架进行一一探讨。本书zui后由阿斯沃思·达莫达兰执笔,对各种估值方法与替代方法进行了精彩的总结。达莫达兰先生是股票估值领域的ding级权威专家之一,写过多本广为人知且深受好评的估值类教科书。他不仅对各种估值方法进行了总述,还列出了投资人应用估值方法所面临的若干潜在问题 。这些问题也包括影响损益表和资产负债表的会计方面的挑战。同时,达莫达兰还讲述了此类估值计算方法对新证券和新应用的逻辑扩展,其实例包括实物期权估值与相对估值评估。 所有投资专业人士、公司管理人员以及一切有志于深掘这一关键领域究竟的人士都需要阅读本书,从而在运用估值方法过程中用新的思维模式及知识深度来武装自己的头脑。

目录

目录

推 荐 序

前 言

特别鸣谢

术 语 表

**部分 现金流贴现模型

第1章 导读 / 2

第2章 股票与债券的基本价值 / 4

第3章 现金流贴现模型:主要输入要素 / 12

3.1 分析性资产负债表与自由现金流贴现模型 / 12

3.2 股利贴现模型 / 16

3.3 企业自由现金流模型 / 25

第二部分 蒙特卡罗企业自由现金流模型

(案例:德意志银行/德意志投资股份有限公司)

第4章 内容介绍 / 62

第5章 标准企业自由现金流模型 / 64

5.1 净营收 / 67

5.2 成本结构与营业利润 / 73

5.3 营业利润重新调整为企业自由现金流 / 78

5.4 财务价值驱动因素法 / 83

5.5 基本企业价值和市场价值 / 90

5.6 百度公司在2005~2007年的股价表现 / 94

第6章 蒙特卡罗企业自由现金流模型 / 101

6.1 蒙特卡罗模拟 / 101

6.2 运用@Risk插件进行蒙特卡罗模拟 / 105

6.3 免责声明 / 123

第三部分 盈利探秘:超额回报模型与霍尔特现金流投资回报率框架

第7章 内容介绍 / 126

第8章 从会计到经济(1) / 131

第9章 从经济到估值(1) / 133

第10章 会计方面哪里出了错 / 135

第11章 从会计到经济(2):现金流投资回报率 / 137

11.1 基础知识 / 137

11.2 以沃达丰截至2005年3月止财年报告为基础的现金流投资回报率调整 / 143

11.3 沃达丰现金流投资回报率计算 / 164

11.4 商誉评述 / 166

第12章 从会计到经济(3):经济利润 / 169

12.1 基础知识 / 169

12.2 注意事项 / 172

12.3 利用沃达丰截至2005年3月止财年报告所做的经济利润调整 / 173

第13章 从经济到估值(2) / 184

13.1 一般规则 / 184

13.2 市场增加值 / 185

13.3 现金流投资回报率 / 185

13.4 关于负债的一点建议 / 186

13.5 估值 / 187

13.6 沃达丰估值 / 199

13.7 选用经济利润还是现金流投资回报率 / 206

13.8 后一点建议 / 208

附录13A 沃达丰财务报表及相关附注 / 209

附录13B 用以计算经济利润的其他沃达丰年度报告附注 / 224

第四部分 摩根士丹利的ModelWare模型对内在价值的研究:风险-收益的权衡

第14章 内容介绍 / 234

第15章 基本面分析与估值模型的输入参量 / 238

第16章 我们的估值框架 / 242

第17章 将业务活动与内在价值相关联:ModelWare模型盈利能力树状图 / 253

第18章 ModelWare模型的内在价值估值法 / 263

第19章 关键输入参量的处理 / 280

第20章 资本成本 / 282

20.1 无风险利率 / 282

20.2 股票风险溢价 / 283

20.3 β的预估 / 284

第21章 总结与结论 / 287

附录21A / 289

第五部分 瑞银基于价值创造分析模型与经济增长商回归的估值

第22章 引入经济增长商:内在方法和经验技巧的结合 / 300

第23章 现金流贴现和经济利润分析快速指南 / 303

23.1 分析框架虽然强大,但并非完整的解决方案 / 303

23.2 经济利润动态分析 / 304

23.3 真实经济增加值 / 305

23.4 价值动态一:投入资本回报率 / 305

23.5 价值动态二:投入资本 / 306

23.6 价值动态三:加权平均资本成本 / 307

23.7 价值动态四:价值创造期 / 308

23.8 四种价值动态合为一体:经济增长商 / 309

第24章 基于回归分析的估值 / 311

第25章 瑞银经济增长商 / 313

25.1 经济增长商的计算 / 313

25.2 经济增长商的特殊属性 / 314

第26章 瑞银经济增长商回归估值 / 316

26.1 内在估值与相对估值的结合 / 316

26.2 经济增长商回归:相对估值案例 / 317

26.3 经济增长商回归:分层α框架 / 320

26.4 y轴截距显示资本成本 / 320

26.5 斜率与y轴截距的比较可表明偏好风格 / 320

26.6 紧急估值 / 321

26.7 为何要对经济增长商和“企业价值/税后净营业利润”

进行回归 / 322

26.8 处于x轴下方,则逆向思考 / 323

第27章 了解回归 / 325

27.1 关键要点 / 325

27.2 回归线表明了何种关系 / 327

27.3 这一关系的解释力 / 328

27.4 量化关系的可靠性或置信度 / 329

27.5 回归离群值 / 330

27.6 留意经济增长商回归中的离群值 / 330

第28章 附录:讨论 / 332

28.1 经济增长商对假设的加权平均资本成本敏感度很低 / 332

28.2 “企业价值/投入资本”vs“投入资本回报率/加权平均资本成本”回归 / 334

28.3 市盈率vs每股盈利增长回归或市盈率相对盈利增长比率 / 337

28.4 回报率指标:投入资本回报率vs现金流投资回报率 / 338

28.5 回报率衡量指标:应计科目vs现金流 / 339

28.6 投入资本回报率vs现金流投资回报率 / 340

28.7 投入资本调整固然重要,但不适用于经济增长商 / 343

第六部分 杠杆收购模型

第29章 内容介绍 / 346

第30章 杠杆收购 / 348

第31章 内部回报率与杠杆收购模型结构 / 353

第32章 杠杆收购模型假设 / 359

第33章 案例:德国大陆集团 / 371

33.1 背景 / 371

33.2 杠杆收购建模方法(适度详尽) / 372

33.3 杠杆收购关键参量 / 373

33.4 带你分步走完杠杆收购模型全过程 / 376

第34章 告诫提醒 / 386

第七部分 101估值:方法与备选方法

第35章 内容介绍 / 392

第36章 估值概述 / 394

第37章 现金流贴现法估值 / 396

37.1 现金流贴现法估值的实质 / 396

37.2 贴现率调整模型 / 397

37.3 确定等价模型 / 401

37.4 超额回报模型 / 402

37.5 调整现值法模型 / 403

37.6 现金流贴现领域中的价值提升 / 404

第38章 清算与会计估值 / 414

38.1 基于账面价值的估值 / 415

38.2 清算估值 / 418

38.3 会计领域里的价值提升 / 419

第39章 相对估值 / 420

39.1 相对估值步骤 / 420

39.2 方法的依据 / 421

39.3 标准化价值与乘数 / 422

39.4 乘数的决定因素 / 424

39.5 可比公司 / 426

39.6 控制公司之间的差异 / 426

39.7 相对估值领域中的价值提升 / 428

第40章 实物期权估值 / 430

40.1 方法的依据 / 430

40.2 实物期权的实质 / 431

40.3 实物期权实例 / 433

40.4 实物期权领域的价值提升 / 435

第41章 关于价值提升的总结性思考 / 437

第八部分 关于估值的后一点思考

第42章 内容介绍 / 440

第43章 理论估值:单项资产估值 / 442

43.1 确定性现金流 / 442

43.2 不确定性现金流 / 444

43.3 风险溢价 / 446

43.4 确定性等价与基于效用的估值 / 449

43.5 风险中性概率 / 453

第44章 展望:多资产估值与分配情形 / 457

第45章 总结 / 462

参考文献

作者简介

简·菲比希(Jan Viebig)特许金融分析师、德国德意志投资股份有限公司董事总经理。其为德意志投资股份有限公司管理两只股票多空对冲基金,该公司是德意志资产管理公司旗下的一家子公司,为德国头号资产管理人,其管理资产逾1420亿欧元。他持有德国慕尼黑联邦国防军大学商业管理文凭与博士学位及雷鸟全球管理学院国际管理(工商管理硕士研究生)学位。他目前在不来梅大学担任讲师,其研究方向集中于对冲基金和股票估值领域。 托尔斯滕·波迪格(Thorsten Poddig)曾攻读商业管理、经济学及计算机科学,取得了德国班贝克大学博士学位。他在人工智能概念领域所做的工作及其在决策理论及商业管理决策制定过程中的应用,后来在德国弗莱堡大学借助神经网络进行金融市场分析、建模及预测时被推崇。早在1996年,托尔斯滕·波迪格就已经是不来梅大学金融学教授。其研究方向涵盖资产管理的方方面面,包括金融市场建模与预测、投资组合优化及资产配置、股票估值、资本市场理论及实证金融。阿明·瓦玛(Armin Varmaz) 曾攻读商业管理与经济学。他在其博士论文中,借助面板数据法对银行的盈利能力、竞争态势及效率进行了分析。2006年,阿明·瓦玛就已成为不来梅大学的一名博士后研究员。其主要研究方向与经验包括估值理论、经济学中的优化问题以及实证金融。目前,他正在金融市场长期趋势分析、建模及模拟方面潜心求索前沿量化方法。

-

掌控习惯(八品)

¥18.5¥56.0 -

内向者的沟通课

¥15.5¥42.0 -

学理:像理科大师一样思考

¥15.8¥48.0 -

畅销的原理:为什么好观念、好产品会一炮而红?(八品)

¥13.5¥45.0 -

投资人和你想的不一样

¥20.8¥65.0 -

影响力

¥59.9¥79.9 -

麦肯锡高效工作法(八品)

¥10.9¥52.0 -

底层逻辑:看清这个世界的底牌

¥32.4¥69.0 -

富爸爸穷爸爸

¥31.2¥89.0 -

李诞脱口秀工作手册

¥16.0¥42.0 -

文案高手

¥10.8¥36.0 -

逆势突围

¥18.4¥68.0 -

鹤老师说经济:揭开财富自由的底层逻辑

¥17.6¥65.0 -

费曼学习法(用输出倒逼输入)

¥16.2¥45.0 -

麦肯锡逻辑思考法

¥18.4¥49.8 -

事实

¥38.6¥69.0 -

故事力法则

¥14.4¥48.0 -

中国的银行

¥10.0¥17.0 -

麦肯锡底层领导力/(英)克劳迪奥·费泽,(英)迈克尔·伦尼,(英)尼古莱·陈·尼尔森

¥18.4¥68.0 -

美国陷阱

¥29.2¥68.0